1.美国能源信息署数据:上周美国商业原油库存减少216万桶

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:芝商所CMEGroup

本周价格变化

上周,在各种因素的影响下,价格呈下跌趋势。小麦价格因硬红冬小麦 (HRW) 作物前景改善而下跌,而玉米和大豆也出现下跌,这主要是因为种植进度好于预期。随着播种的进行,天气预报变得越来关重要。接下来几个月,天气对作物产量的影响将推动价格波动,尤其是在不利天气条件影响到这些商品的供需平衡表时。

交易者持仓 (CoT) 报告突出显示了基金持仓的不同动向。值得注意的是,基金增持了玉米空头头寸,同时增持了大豆多头头寸。豆粕多头头寸增加,这可能是因为市场在商品交易顾问(CTA) 买盘的推动下进入了反向期。

天气仍然是加剧价格波动的一个重要因素。黑海地区的天气状况对小麦的影响尤为重大。与此同时,大豆和玉米的价格将与种植期天气状况的密切相关。向前看,市场的关注点将从种植进度和种植期间的天气状况转向预期种植面积的实现情况。到 7 月和 8 月,关注点将转向决定产量的关键生长阶段。

谷物

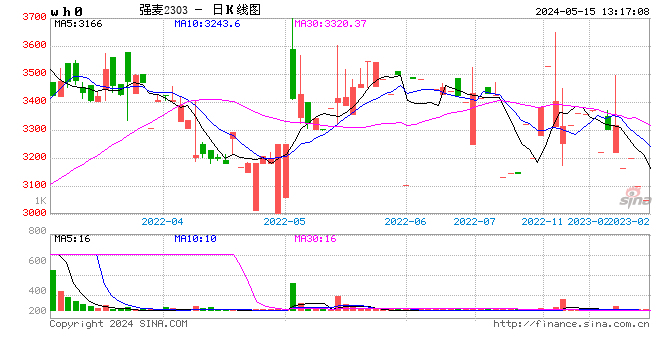

美国小麦合约上周收低,反映了市场对俄罗斯小麦预估产量为 8000 万公吨这一消息的消化情况。俄罗斯持续的霜冻和冰冻风险让价格继续波动,但美国硬红冬小麦作物的有利天气条件抵消了这一不良影响。今后的关键问题包括,进口商是否会以更高的价格来满足夏末和秋季的需求。随着北半球冬小麦收获工作的进展,小麦价格承压,季节性趋势通常会从仲秋开始转跌。欧盟/黑海地区新作物产量损失高达1500 万公吨,影响依旧明显,致使澳大利亚、阿根廷和加拿大等地区的供需平衡表趋紧。最新的霜冻灾害评估表明影响范围广泛,而到 6 月初,俄罗斯南部的干旱扩大速度一直在加快。4 月- 5 月的异常干旱加剧了市场对黑海地区出口潜力的不确定性。

CBOT小麦期货(ZW)周度走势

堪萨斯州的田间巡查报告表面,最终产量可能超过美国农业部 5 月份报告的预测。但如果硬红冬小麦在生长季末期受到高温和干旱影响,则仍会存在风险。目前,俄罗斯产量为8000 万公吨,但如果接下来的 30 天不利天气持续,那么产量可能会跌至7500 万 - 7600 万公吨。黑海地区的供应风险溢价增加,全球小麦期货收高。由于产量即将确定,预计未来几周美国国内作物会出现季节性高点。市场正努力提高小麦和玉米的价差,来配给全球 1000 万 - 1200 万公吨的需求。预计小麦饲料用量会在2024/2025 年度减少,而玉米饲料用量则可能增加。今年收获后的恢复将取决于需求能否从其他地区转向美国,且7 月价格可能因收获而表现疲软。美国种植进度正常且中西部地区没有出现干旱情况,受此影响,CBOT 玉米期货在周五跌至图表支撑位。预计 2024 年阿根廷、巴西和乌克兰的玉米总产量将同比减少 1000 万公吨,但玉米的长期前景依然拥有支撑。尽管如此,预计到 7 月份,夏季和初秋的进口需求仍会存在一些竞争,阿根廷离岸溢价已经随着收获的顺利进展而回落。近期,美国天气在玉米的每周价格发现中发挥了重要作用,而 7 月将是天气条件影响产量的关键月份。

CBOT玉米期货(ZC)周度走势

油籽复合物

上周大豆期货价格下跌,种植进度推进 16%,共完成 68%,比五年平均水平提前 5%。中西部地区天气晴朗,下周种植进度有望取得大幅进展。

CBOT大豆期货(ZS)周度走势

市场消息仍然有限,主要关注种植进度与过去平均水平的对比情况。基金继续买进大豆,目前管理货币基金净头寸仅为 1.4 万份空头合约。阿根廷收获推迟和新作物压榨率放缓给豆粕市场提供了支撑。美国豆粕出口仍保持创纪录水平,由于阿根廷收获推迟,全球终端用户可能需要从美国进口更多豆粕。市场主题并未改变,主要关注领域仍然是种植进度和生长季的天气状况。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 浙江股票配资

文章为作者独立观点,不代表股票正规配资网观点